Profitez de la possibilité de mettre la totalité ou une partie de votre flotte en mode partage ou découvrez chez votre Partenaire Audi les gestes simples pour profiter d’une conduite plus respectueuse de l’environnement. Avec le service location courte durée Audi rent, louez une Audi pour la durée de votre choix, de quelques heures à quelques semaines.

Nos solutions dédiées aux professionnels

Nos solutions dédiées aux professionnels

Un ensemble de solutions sur-mesure

Un accompagnement adapté

Les solutions de financement et assurances

Des services exclusifs

Maîtrisez votre budget avec le contrat de maintenance, soyez alerté de vos prochains entretiens et consultez votre plan d’entretien à tout moment grâce au planificateur automatique et au plan d’entretien numérique.

Profitez d’un service voiturier, d’un espace de travail chez votre Partenaire ou de la possibilité de réaliser votre entretien plus rapidement pour ne jamais avoir à perdre de temps.

Avec le prêt d’un véhicule de remplacement⁽⁶⁾ ou la livraison de votre Audi sur votre lieu de travail⁽⁹⁾, chaque service est pensé pour assurer votre mobilité professionnelle.

Un écosystème de recharge

Une connectivité de pointe

Avec Audi connect et Functions Store, découvrez des fonctionnalités et des services connectés pour faciliter tous vos trajets professionnels et synchroniser votre Audi à votre activité.

Modèles Audi Business & Offres

Découvrez les articles Audi Business

⁽¹⁾ Service disponible dans le réseau Audi participant.

⁽²⁾ Service disponible selon compatibilité du véhicule. Les alertes ne concernent que le Service Entretien qui doit être effectué tous les 2 ans ou 30 000km. Pour toute autre intervention, vous devez prendre contact avec votre Partenaire Audi Service.

⁽³⁾ Service proposé dans un rayon de 20km/20 min autour de nos ateliers. Voir tarif et conditions chez votre Partenaire Audi participant.

⁽⁴⁾ Service disponible dans le réseau Audi participant.

⁽⁵⁾ Contrat de location de Véhicule d’Attente réservé aux Professionnels souscrit auprès de Volkswagen Bank GmbH – SARL de droit allemand – Capital social: 318 279 200 € – Succursale France: Bâtiment Ellipse – 15 avenue de la Demi-Lune – 95700 Roissy-enFrance – RCS Pontoise 451 618 904 – ORIAS: 08 040 267 (www.orias.fr). Prestations fournies soit par le Distributeur agréé du réseau Volkswagen Group France participant à l’opération, soit par EUROPCAR FRANCE, SAS au capital de 10 880 000 euros, ayant son siège social Bâtiment L – Parc d’Affaires « Le Val Saint Quentin », 2 rue René Caudron, 78960 Voisins Le Bretonneux, immatriculée au RCS de Versailles sous le numéro B 303 656 847.

⁽⁶⁾ Conditions chez votre Partenaire Audi Service.

⁽⁷⁾ Ouverture de 07h30 à 19h du lundi au vendredi et le samedi, selon les ateliers. Renseignez-vous auprès de votre Partenaire Audi.

⁽⁸⁾ Offre de gardiennage valable pour l’achat de 4 roues complètes, pour une durée de 6 mois. Conditions auprès de votre Conseiller Client

⁽⁹⁾ Service disponible dans le réseau Audi participant.

⁽¹⁰⁾ Un réseau de recharge dans toute l’Europe : près de 500 000 points de charge publics dans 27 pays européens (au 01/01/2024)

⁽¹¹⁾ Près de 95 000 bornes de recharge publiques en France (au 01/01/2024). Réseau en perpétuelle évolution

⁽¹²⁾ Audi charging est une offre de Volkswagen Group. Accès et réseau : le nombre de points de charge accessibles est en constante évolution. Audi charging ne peut être utilisé que pour les modèles électrifiés de la marque Audi (un numéro d’identification du véhicule est requis). Accès dans toute l’Europe : la recharge Audi sera disponible dans les pays suivants à partir du 01/01/2023 (selon les informations du 01/01/2023) : Allemagne, Autriche, Belgique, Bulgarie, Croatie, Danemark, Espagne, Estonie, Finlande, France, Grèce, Hongrie, Irlande, Italie, Lettonie, Lituanie, Luxembourg, Norvège, Pays-Bas, Pologne, République tchèque, Roumanie, Slovaquie, Slovénie, Suède, Suisse et Royaume-Uni. Le nombre de points de recharge fournis est propre à chaque pays et dépend du degré de développement de l’infrastructure disponible. Il n’y a pas de droit d’accès à toutes les bornes de recharge dans un pays. AUDI AG ne garantit pas le fonctionnement, la disponibilité, la performance de charge ou toute autre caractéristique de l’infrastructure de charge. Les informations de localisation concernant le nombre de points de charge sont mises à jour régulièrement ; aucune garantie n’est donnée quant à leur exhaustivité. L’authentification via myAudi App (code QR sur la borne de recharge) nécessite une radio active et une connexion Internet. Toutes les méthodes d’authentification ne sont pas disponibles sur tous les points de charge. Les prix au sein des différents pays européens peuvent différer.

Audi Business est le programme destiné aux professionnels.

Valeurs susceptibles d’être revues à la hausse. Pour plus d’informations, contactez votre Partenaire.

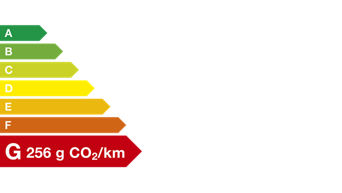

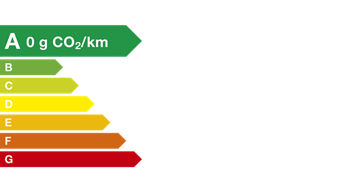

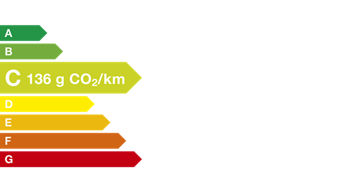

Depuis le 1er septembre 2018, les véhicules légers neufs sont réceptionnés en Europe sur la base de la procédure d’essai harmonisée pour les véhicules légers (WLTP), procédure d’essai permettant de mesurer la consommation de carburant et les émissions de CO2, plus réaliste que la procédure NEDC précédemment utilisée.

Certains des équipements et options présentés peuvent ne pas être disponibles en France. Pour plus d’informations, rapprochez-vous de votre Partenaire Audi.

Pour les trajets courts, privilégiez la marche ou le vélo.

Au quotidien, prenez les transports en commun.

Pensez à covoiturer.

#SeDéplacerMoinsPolluer